52% dos líderes financeiros no país querem IA para detectar fraude

Implementar a inteligência artificial (IA) para detectar fraude é a principal prioridade de investimento tecnológico de líderes financeiros no Brasil. A conclusão é da pesquisa Pulso 2024 – Experiência digital: a evolução dos serviços financeiros na América Latina.

De acordo com o levantamento, 52% dos líderes entrevistados no país, o planejamento é adotar a IA na detecção de fraudes. O resultado contrasta com o de outros países da região, cujas lideranças financeiras responderam que a prioridade é utilizar a IA nos chatbots de atendimento ao cliente (54%).

Além de planejar adoção da IA na detecção de fraude, as lideranças de instituições financeiras no Brasil também afirmaram que vão investir em aplicativos da tecnologia para avaliação de risco (49%).

Conduzida pela Topaz em parceria com a Celent, a pesquisa aponta os resultados sobre a percepção das lideranças regionais em relação a diferentes inovações tecnológicas e modelos de negócios. Também revela como essas implementações estão impactando os serviços financeiros de diferentes perspectivas para os próximos dois anos.

O levantamento ouviu 1.079 líderes de diferentes organizações financeiras e de tecnologia de 20 países da região. Cerca de 64% deles trabalham em bancos digitais e tradicionais, além de instituições de microfinanças, enquanto os outros 36% são de empresas de tecnologia e fintechs.

Os dados da pesquisa foram divulgados no Febraban Tech, evento de tecnologia e inovação do setor financeiro, organizado pela Federação Brasileira de Bancos (Febraban), que aconteceu entre os dias 25 e 27 de junho, em São Paulo.

“Embora o setor financeiro tenha sido transformado pela digitalização nos últimos anos, devido a políticas e estruturas regulatórias de apoio, adoção de internet móvel e uma rápida expansão de serviços digitais, os desafios permanecem, resultando em diferentes prioridades e planos para investimentos futuros em todos os países da região”, diz Jorge Iglesias, CEO da Topaz.

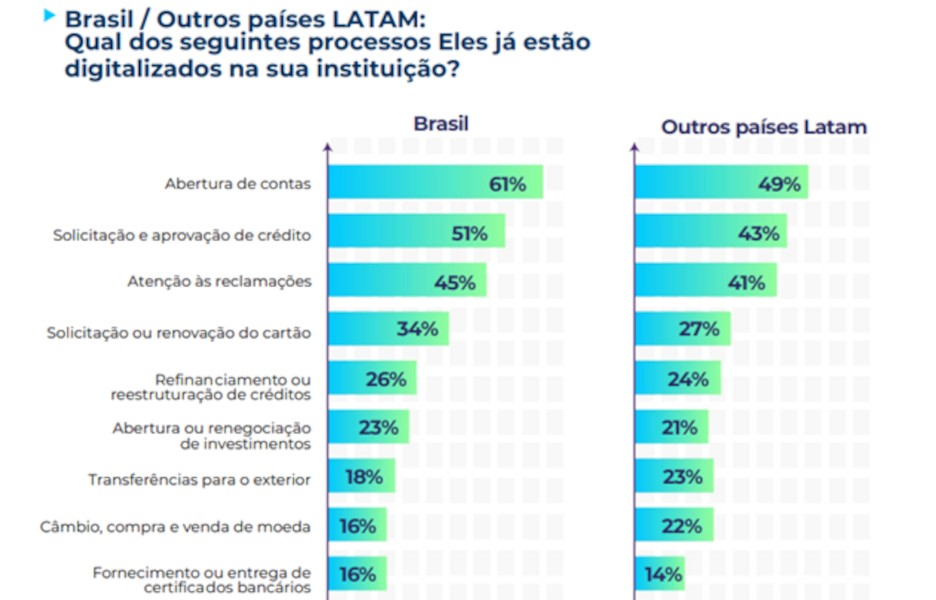

O quão digitalizada são as instituições financeiras

O levantamento se debruçou também em observar o nível de digitalização das instituições financeiras. Segundo os resultados, 51% das empresas pesquisadas afirmaram ter solicitação e aprovação de crédito, seguidas por aberturas de contas digitalizadas (41%) e atendimento às reclamações (39%).

Nesse quesito, os bancos lideram quando comparados a instituições menores e outros setores: 77% deles oferecem abertura de contas digitalizada, enquanto 42% das instituições de microfinanças o fizeram. (Com assessoria de imprensa)