Oi quer R$ 5 bilhões de credores, garantidos com fatia da V.tal e da ClientCo

A Oi publicou no último dia de 2022 detalhes da proposta apresentada credores para reestrutura a dívida restante após a saída da recuperação judicial, e na qual pede aporte de R$ 5 bilhões em dinheiro novo – garantidos pala participação na V.tal e na ClientCo (a unidade de banda larga em fibra).

Em apresentação e fato relevante publicados no dia 31 de dezembro, a operadora também trouxe números e previsões de desempenho para os próximos anos, a fim de assegurar que terá condições de quitar os créditos que possui junto a grandes bancos estatais e privados. A companhia tinha, ao final de setembro, endividamento de R$ 24 bilhões.

Representantes da Oi se reuniram com representantes dos grandes credores. Todos concordaram em negociar após a apresentação, e assinaram um acordo de confidencialidade.

Nenhum acordo foi alcançado ainda, é importante frisar. “As partes estão dispostas a continuar as discussões e negociações”, avisa a Oi. O objetivo da reestruturação da dívida proposta pela tele é “garantir a sustentabilidade a longo prazo” da operadora.

A proposta

A proposta da Oi aos credores tem a intenção de reduzir a alavancagem (endividamento) para patamares sustentáveis de médio e longo prazos. A empresa quer ter liquidez para bancar as operações no curto prazo.

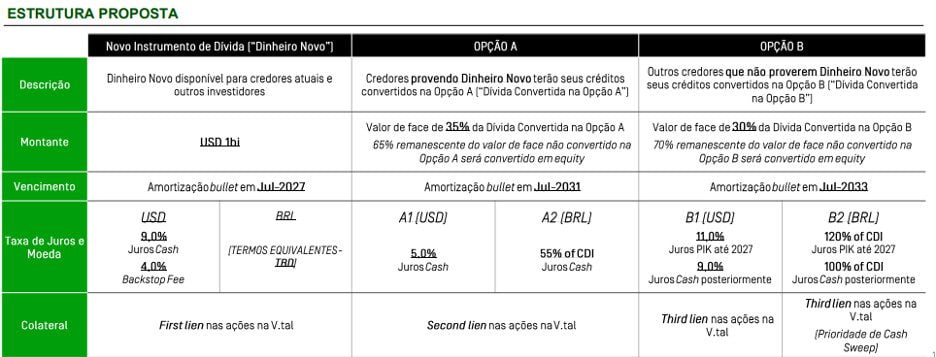

Pede que os credores coloquem US$ 1 bilhão (R$ 5 bilhões) em dinheiro novo no grupo para, em troca, ter melhores garantias e tratamento diferenciado neste processo de turnaround.

A ideia, informa, é propor uma estrutura de dívida que permita a conversão de crédito em participação social da companhia. Pede aos credores que concordarem que sinalizem para a Anatel que a proposta de reestrutura não impede nem evita o cumprimento de obrigações regulatória e pagamento de multas.

Garantias

Para atrair os credores, que já passaram os últimos seis anos em meio à recuperação judicial da companhia, a Oi promete pagar a dívida contraída de R$ 5 bilhões com 100% dos recursos líquidos obtidos com a venda de sua participação na V.tal. No caso de recebimento de dividendos, e não de venda, da V.tal, 75% do montante líquido destes dividendos seriam canalizados aos credores.

A empresa também promete fazer mais um “carve out”, criando uma nova empresa com ativos de fibra da atual ClientCo. Os credores terão direito a converter de 65% a 70% do valor dos títulos em ações dessa nova empresa, e somar no máximo 30% de participação. A Oi terá os 70% restantes.

Os credores também poderão converter a participação no futuro em até 34,1% de participação na V.tal.

Projeções

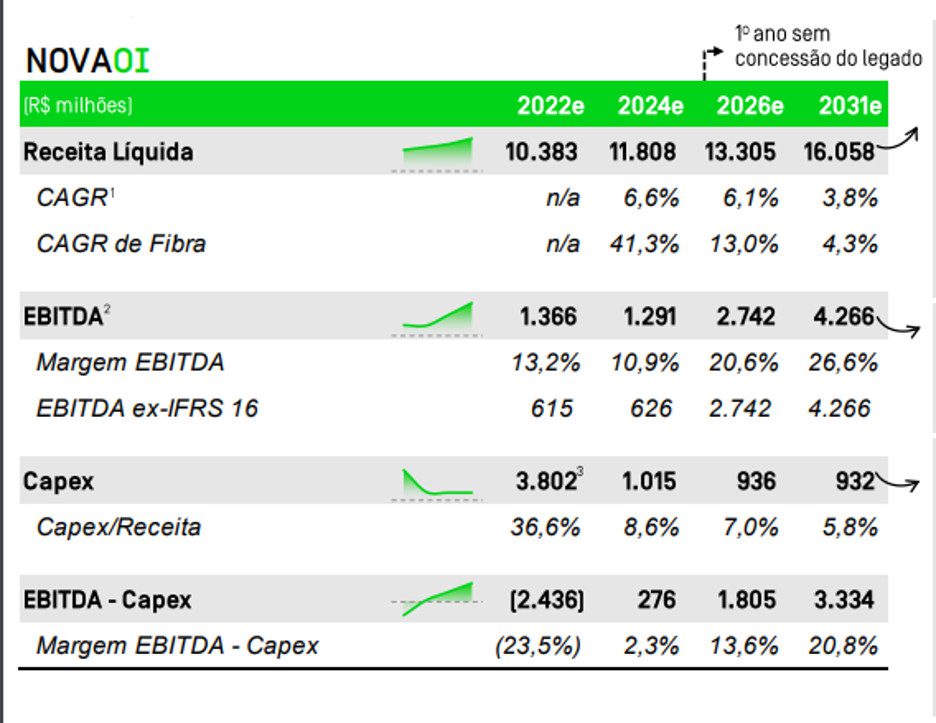

Na apresentação realizada, os executivos da Oi destacaram que as projeções não levam em conta ainda possíveis ganhos com venda de ações da V.tal, de mais ativos e do resultado da arbitragem sobre o STFC em realização com a Anatel.

No documento, a Oi afirma que vai retomar a geração positiva de caixa operacional em 2024.

A fibra será o “motor de crescimento”. A expectativa da empresa é que o faturamento com serviços baseados na fibra óptica cresça 41% ao ano entre 2022 e 2024. A fibra será responsável por geração de R$ 1,8 bilhão em 2026.

A unidade corporativa da empresa, a Oi Soluções, vai crescer a partir de 2025 apenas, e terá expansão de 6% ao ano entre 2024 e 2026, quando vai gerar caixa de R$ 260 milhões.

A concessão de telefonia fixa seguira impactando negativamente as contas das companhia até 2025, quando vencem os contratos junto a Anatel. Naquele ano, vai resultar em consumo de R$ 1,1 bilhão do caixa do grupo.

A receita total da companhia vai crescer em média “um dígito” por ano até 2026, quando chegará a R$ 13,3 bilhões. No mesmo ano a margem EBITDA vai passar de 20%, rumo à meta de “longo prazo” de 27%.

Na apresentação, a Oi enfatiza que a partir da criação da V.tal não tem mais custos com a construção de rede. O Capex para isto em 2022 foi de cerca de R$ 1,74 bilhão. E vai a zero a partir de agora. Com isso, os investimentos da empresa serão em equipamentos domésticos e sistemas, ficarão na casa dos R$ 700 milhões ano após ano até 2031.

O Capex, que chegou a ser equivalente a 71% da receita, passará a 5,7%.

Sem adiantamento aos bancos em 2022

A busca da Oi por dinheiro novo dos credores se dá em meio a uma disputa iniciada com a venda do controle da V.tal e da Oi Móvel. Os bancos queriam receber recursos oriundos destas vendas, o que a Oi negou.

No dia seguinte ao Natal, em 26 de dezembro, a companhia informou aos acionistas que não chegou a saldo positivo suficiente para pagar parte da dívida com os grandes bancos.

A regra do Plano de Recuperação da empresa diz que o dinheiro que entrar em caixa a partir da venda de ativos poderia ser usado para abater 55% dos créditos desses credores. Mas os cálculos indicam que após a venda da unidade Móvel e da V.tal, quitação de compromissos prioritários, o mínimo necessário para o adiantamento não foi alcançado.

Foi justamente para renegociar tais pagamentos que a Oi contratou a consultoria Moelis & Co.