Regulamento do Open Banking é aprovado

Implantação será por fases, com início em outubro deste ano até outubro de 2021

O Conselho Monetário Nacional (CMN) e o Banco Central aprovaram a regulamentação do Open Banking, com o objetivo de criar um ambiente propício para o surgimento de novas soluções de serviços inclusivos, competitivos, seguros e customizados ao perfil de clientes. A nova regulamentação permite, desde que haja prévio consentimento do cliente, o compartilhamento padronizado de dados e serviços por meio de abertura e integração de sistemas, por instituições financeiras, instituições de pagamento e demais instituições autorizadas a funcionar pelo Banco Central.

O Conselho Monetário Nacional (CMN) e o Banco Central aprovaram a regulamentação do Open Banking, com o objetivo de criar um ambiente propício para o surgimento de novas soluções de serviços inclusivos, competitivos, seguros e customizados ao perfil de clientes. A nova regulamentação permite, desde que haja prévio consentimento do cliente, o compartilhamento padronizado de dados e serviços por meio de abertura e integração de sistemas, por instituições financeiras, instituições de pagamento e demais instituições autorizadas a funcionar pelo Banco Central.

As premissas do modelo de Open Banking que será implantado no país são de que o cliente pessoa natural ou jurídica é titular dos seus dados pessoais e de que a sua experiência no processo de solicitação de compartilhamento deverá se dar de forma ágil, segura, precisa e conveniente, por meio de canais eletrônicos das instituições.

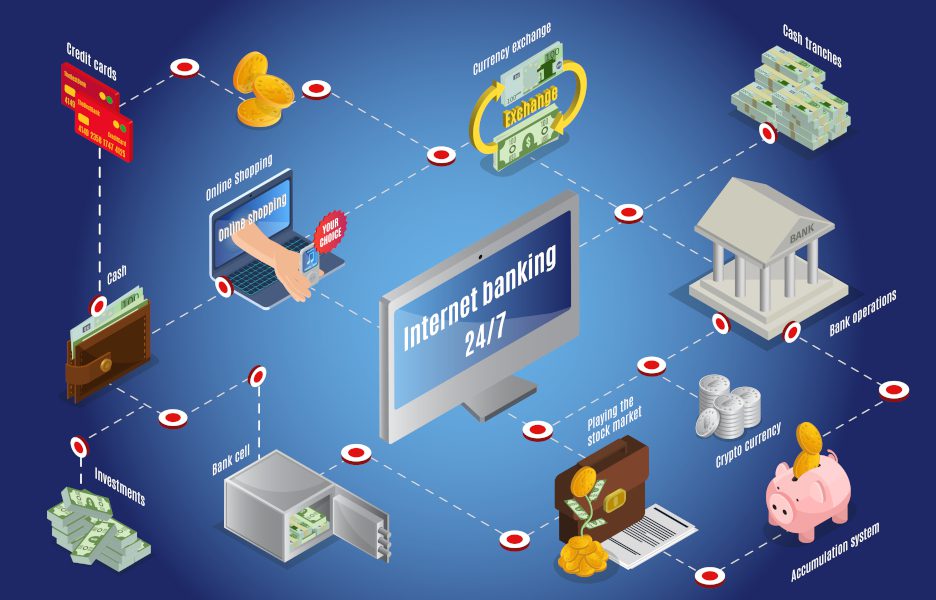

O Open Banking visa permitir a integração de serviços financeiros às diferentes jornadas digitais dos clientes e reduzir a assimetria de informações entre os prestadores de serviços financeiros, favorecendo assim o surgimento de novos modelos de negócios e de novas formas de relacionamento entre instituições e entre essas e seus clientes e parceiros. Nesse contexto, são exemplos de novos serviços que podem ser ofertados: comparadores de produtos e serviços financeiros, de serviços de aconselhamento financeiro, de gestão financeira e de iniciação de transação de pagamento em um ambiente mais familiar e conveniente para os consumidores.

A partir dessas premissas, os atos normativos aprovados trazem regras a respeito do escopo de dados e serviços abrangidos, das instituições participantes, do consentimento do cliente e de autenticação, da convenção a ser celebrada entre as instituições participantes para definir os padrões técnicos e procedimentos operacionais para implementação do Open Banking. Além disso, dispõe sobre a responsabilidade das instituições, inclusive no que diz respeito à disponibilidade e à performance das interfaces e ao atendimento de demandas de clientes e ao suporte às demais participantes.

A disciplina do Open Banking será implementada por fases, iniciando em 30 de novembro de 2020 e concluindo em outubro de 2021, com base nas seguintes fases:

Fase I: acesso ao público a dados de instituições participantes do Open Banking sobre canais de atendimento e produtos e serviços relacionados com contas de depósito à vista ou de poupança, contas de pagamento ou operações de crédito;

Fase II: compartilhamento entre instituições participantes de informações de cadastro de clientes e de representantes, bem como de dados de transações dos clientes acerca dos produtos e serviços relacionados na Fase I;

Fase III: compartilhamento do serviço de iniciação de transação de pagamento entre instituições participantes, bem como do serviço de encaminhamento de proposta de operação crédito entre instituição financeiras e correspondentes no País eventualmente contratados para essa finalidade; e

Fase IV: expansão do escopo de dados para abranger, entre outros, operações de câmbio, investimentos, seguros e previdência complementar aberta, tanto no que diz aos dados acessíveis ao público quanto aos dados de transações compartilhados entre instituições participantes.

Leia a Resolução Conjunta nº 1 e a Circular nº 4.015.(Com assessoria de imprensa)