Com reforço de R$ 1 bilhão no caixa, Oi estuda vender Serede e Tahto

Oi firmou contrato para receber empréstimo de até US$ 275 milhões tomado junto a parte dos credores financeiros. E revelou documento das negociações que mostra possível venda das empresas Tahto e Serede, além das ações da V.tal.

A Oi assinou o contrato com parte de seus credores financeiros para receber um empréstimo de US$ 275 milhões e, de quebra, revelou detalhes do possível plano de recuperação, com previsão de venda das subsidiárias Tahto, Serede e V.tal (veja mais abaixo).

O empréstimo foi fechado com 40% dos credores da empresa e independe de outras negociações a respeito da reestruturação da dívida do grupo.

“A Companhia continua negociando a documentação definitiva do acordo de apoio à reestruturação e lock-up acordado com a maioria dos Credores Financeiros. (…) A Companhia acredita que a Reestruturação Proposta reforçará de forma abrangente o seu balanço patrimonial e gerará valor a longo prazo a todos os acionistas”, afirma a Oi, em comunicado à CVM publicado na última sexta-feira, 21.

O empréstimo

Os credores com os quais o empréstimo do dia 21 foi firmado representam de 10%/12% Senior PIK Toggle Notes com vencimento em 2025 emitidas pela Oi, em 27 de julho de 2018 e titulares de créditos contra a Companhia decorrentes de acordos com Agências de Crédito à Exportação (Export Credit Agencies) (“ECA Holders” e, com os Noteholders, os “Credores Financeiros”).

As condições do financiamento preveem custo total de 23% ao ano, com vencimento em 15 meses. O valor é garantido pelas ações que a Oi tem na V.tal. A transação foi aprovada, como noticiou o Tele.Síntese em primeira mão, há duas semanas pela Justiça.

A Oi no futuro: sem Serede, Tahto e V.tal?

Ao longo das negociações, os representantes da Oi apresentaram aos financiadores novos detalhes para sua visão de longo prazo. Alguns dos dados já podem ter mudado, por serem de meses atrás, mas ainda assim trazem uma percepção do futuro que os executivos projetam par ao grupo.

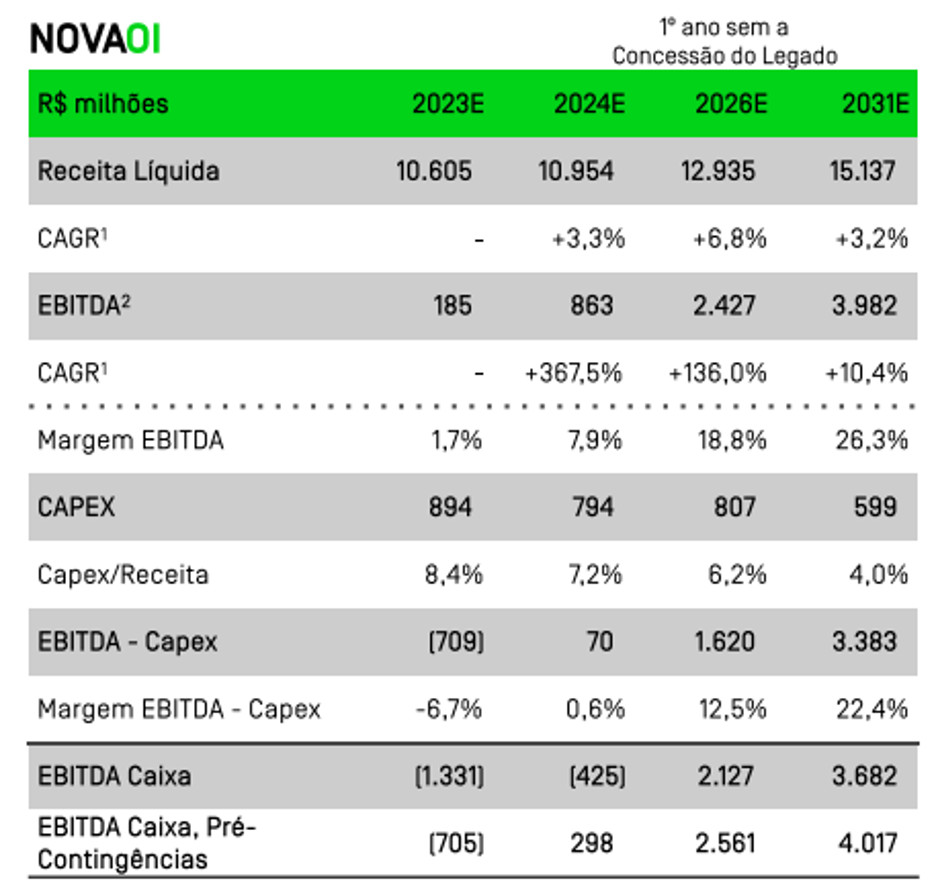

A estimativa é que a empresa gere fluxo de caixa operacional de R$ 1,6 bilhão até 2026. A receita atingirá R$ 13 bilhões até lá. A margem da empresa vai subir de 19% para 25%. Os investimentos vão cair para 6% da receita. Em 2022, foram 36% (R$ 3,84 bilhões).

A empresa quer dobrar o número assinantes de banda larga em fibra até 2031, atingindo naquele ano 8 milhões de clientes. A Oi Soluções vai ganhar mais importância e crescer “dois dígitos” em receita nos próximos três anos.

A companhia fala em “destravar valor” com as subsidiárias, ou seja, vender a participação na V.tal, na Serede (operações de campo de rede) e na Tahto (call center). Segundo a empresa, as estimativas futuras não consideram os recursos que “potenciais / planejadas” vendas de subsidiárias podem trazer.

Cita também o fim da concessão para beneficiar os resultados futuros, através de migração de regime e “elimição gradual do consumo do legado a partir de 2025”. Diz ainda que vai baixar custos com cabos submarinos, satélites DTH e torres. As negociações estão em andamento.

Na tabela abaixo, as estimativas futuras da empresa, quando fechou o acordo de financiamento com credores:

A tem, neste momento, R$ 1,44 bilhão em caixa. Com o empréstimo, chegará a R$ 2,85 bilhões em junho. Daqui a 15 meses, após aprovação do novo plano de recuperação judicial e novas medidas em execução, pretende ter R$ 2,93 bilhões. O fluxo de caixa operacional seguirá negativo, no entanto.