Telefónica recebe proposta de €1,8 bi por seus cabos submarinos

Oferta parte de fundo Sueco, segundo site espanhol. Telefónica anunciou hoje a conclusão da venda de torres na Europa e início da operação da joint venture formada com a Liberty Global no Reino Unido.

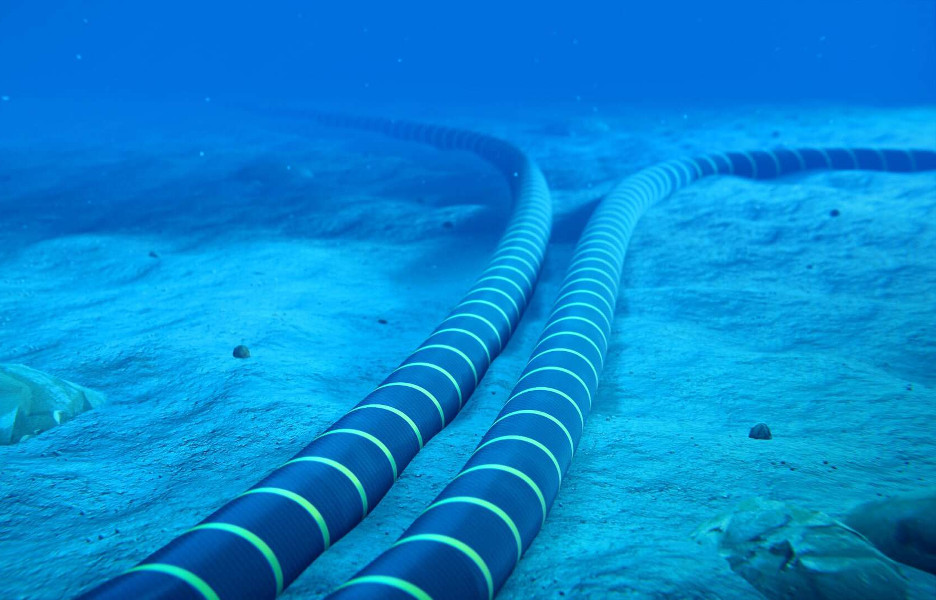

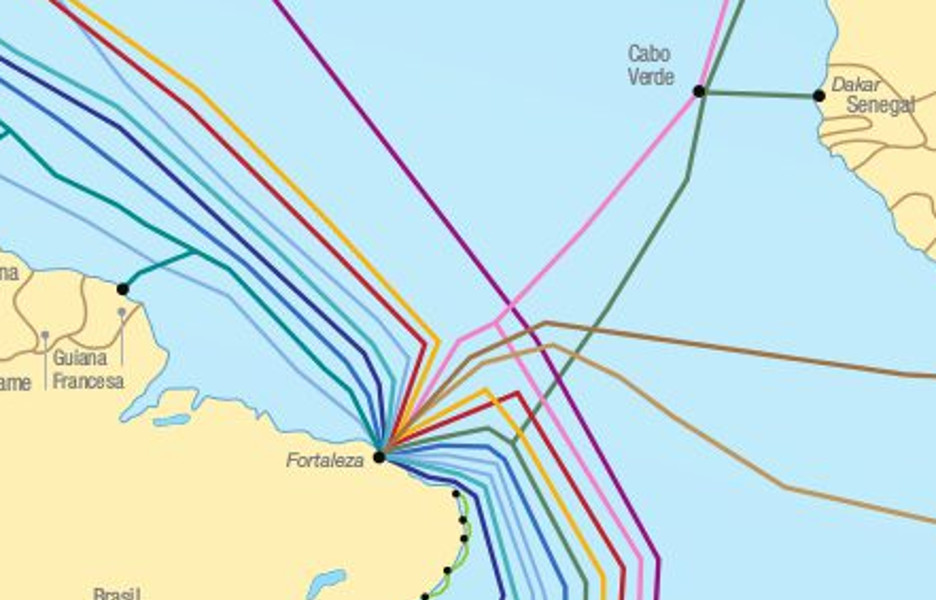

O fundo sueco EQT ofereceu € 1,8 bilhão à Telefónica para ficar com sua unidade de cabos submarinos, conforme o site espanhol El Confidencial. Os cabos fazem parte da Telxius, unidade de infraestrutura do grupo espanhol de telecomunicações. Uma decisão dever ser tomada entre junho e julho, segundo o site. O dinheiro levantado com a transação será utilizado para reduzir o endividamento da tele, que supera os € 35 bilhões.

Outra venda de ativos concluída

Embora a negociação pelos cabos submarinos não seja ainda confirmada pela Telefónica, em outra frente, o grupo informou hoje, 1º, a conclusão da venda das torres móveis da Telxius na Europa para a American Tower. O negócio foi selado depois que os reguladores da Espanha e da Alemanha aprovaram a transação.

A Telxius, empresa de infraestrutura da Telefónica, já recebeu € 6,2 bilhões pela divisão de torres na Europa. O negócio prevê ainda que a American Tower vai comprar torres na Alemanha que estão sendo incorporadas pela Telxius. Neste caso, a transação será concluída em agosto.

O dinheiro recebido será usado para abatimento de € 3,4 bilhões da dívida total do grupo Telefónica. A transação a ser finalizada em agosto resultará no abatimento de mais € 700 milhões.

No Brasil, operação similar está em andamento. O Cade já autorizou a venda de torres da Telxius no país para a American Tower.

A venda de ativos faz parte do movimento estratégico do grupo de reduzir o endividamento e se tornar mais focado em serviços e menos em infraestrutura. Além do desinvestimento em torres, a Telefónica também firmou acordos para criação de joint ventures para construção de redes ópticas de acesso no Brasil e na Alemanha. Aqui, a criação da Fibrasil já foi autorizada pelo Cade, e o trâmite corre na Anatel, onde já chegou ao Conselho Diretor. Na Alemanha, a empresa já está operacional.

Nova líder do mercado britânico

A Telefónica também comunicou nesta terça que hoje começou a funcionar oficialmente a joint venture criada na Grã-Bretanha, entre sua empresa O2 e a Virgin Media, da Liberty Global.

A nova empresa convergente vende serviços móveis (O2) e serviços fixos de telefonia, banda larga e TV paga (Virgin Media). A conjunção de ambas resulta na maior operadora em número de clientes do país, com 47 milhões de clientes, superando a antiga monopolista BT, que tem cerca de 31 milhões de usuários.

A sociedade deverá gerar sinergias da ordem de 6,2 bilhões de libras e receitas de 11 bilhões de libras. Ao mesmo tempo, permitirá à Telefónica cortar € 5 bilhões de sua dívida. Ou seja, ao todo, todas as transações concluídas hoje vão resultar no abatimento de mais de € 9 bilhões da dívida do grupo espanhol, dono da Vivo no Brasil.