Compra da Infinera pela Nokia passa no Cade

A Superintendência-Geral do Cade aprovou sem restrições o negócio de US$ 2,3 bilhões entre a Nokia e a Infinera, que ainda aguarda a aprovação de outras autoridades ao redor do mundo.

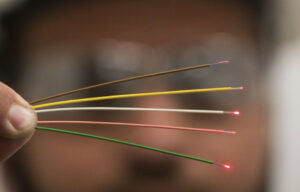

A Superintendência-Geral do Cade aprovou a compra da Infinera pela Nokia. O negócio, avaliado em US$ 2,3 bilhões, foi anunciado em junho e prevê a aquisição integral de 100% da fabricante de equipamentos para redes de transmissão dos Estados Unidos pela companhia de origem finlandesa.

À autoridade de concorrência brasileira, as empresas informaram que o negócio trará ganhos de escala, resultará em maior investimento em pesquisa e desenvolvimento e ampliará a capacidade de ambas para competir “de forma mais próxima e sustentável com os dois líderes globais do segmento, Ciena e Huawei.”

A Nokia vê na aquisição uma oportunidade de ampliar sua participação no mercado dos Estados Unidos, onde compete com a Ericsson. A companhia também afirma que a tecnologia e a carteira de clientes da Infinera lhe darão acesso a clientes de internet de grande escala (webscalers), um segmento crescente do mercado de infraestrutura digital que a empresa praticamente não atende atualmente.

Outra vantagem do negócio seria permitir à Nokia “acompanhar melhor o ritmo das demandas de seus clientes e acelerar o desenvolvimento de novos produtos para competir com os grandes incumbentes – Huawei e Ciena – bem como com diversos outros players (incluindo o desenvolvimento de novas tecnologias, como módulos de transceptores plugáveis coerentes), tais como Cisco, ZTE, Fujitsu, Fiberhome, Adtran, Ribbon e outros.”

Além disso, a compra permitirá que “a entidade resultante seja uma concorrente mais efetiva diante das transições desse setor para sistemas desagregados e abertos e para módulos de transceptores plugáveis coerentes.”

Além do Cade no Brasil, as empresas solicitaram a aprovação do acordo às autoridades antitruste da União Europeia, Austrália, Colômbia, Nova Zelândia, Arábia Saudita, África do Sul, Sérvia, Taiwan e Estados Unidos. A compra também depende da aprovação de órgãos nacionais de controle de investimento estrangeiro direto e segurança nacional da Austrália, Bélgica, Dinamarca, França, Alemanha, Itália, Suécia, Reino Unido e Estados Unidos.

As empresas pediram ao Cade a aprovação em rito sumário do negócio, pois não enxergam riscos concorrenciais. A autarquia calculou que ambas terão, juntas, entre 20% e 30% do mercado de equipamentos para transporte óptico, resultando em um aumento do índice de concentração abaixo de 10%.

O Cade analisou também os efeitos sobre o mercado de transceptores, processadores DSP e semicondutores ópticos e concluiu que a participação combinada das empresas será baixa. Assim, a Superintendência-Geral concluiu que a “operação não possui o condão de acarretar prejuízos ao ambiente concorrencial” e aprovou o negócio sem restrições.