Fundos do BTG e a Globenet arrematam controle da Infraco da Oi

Leilão judicial da unidade de fibra óptica da Oi não tem surpresas. Levou o BTG, que fez a proposta vinculante mais alta, que se tornou a referência para a disputa. O Digital Colony, que chegou a fazer oferta em abril, não apresentou contraproposta. Com isso, 57,9% da Infraco será vendida por R$ 12,9 bilhões.

Aconteceu na tarde desta quarta, 7, o leilão judicial da UPI Infraco, unidade da Oi dedicada à construção de infraestrutura óptica. Como já era esperado pelo mercado, não houve disputa. O ativo foi arrematado por fundos administrados pelo banco BTG Pactual e pela operadora atacadista Globenet, que pertence ao BTG.

A proposta do BTG era a chamada stalking horse. O banco teria direito de aumentar sua oferta caso outro interessado aparecesse, o que não aconteceu.

Embora ao longo do último ano mais de uma dezena de interessados tenham pedido acesso a dados da unidade à operadora, apenas o fundo Digital Colony e o BTG Pactual chegaram a apresentar propostas. O Digital Colony, dono da Highline do Brasil, não se apresentou para cobrir a oferta vencedora.

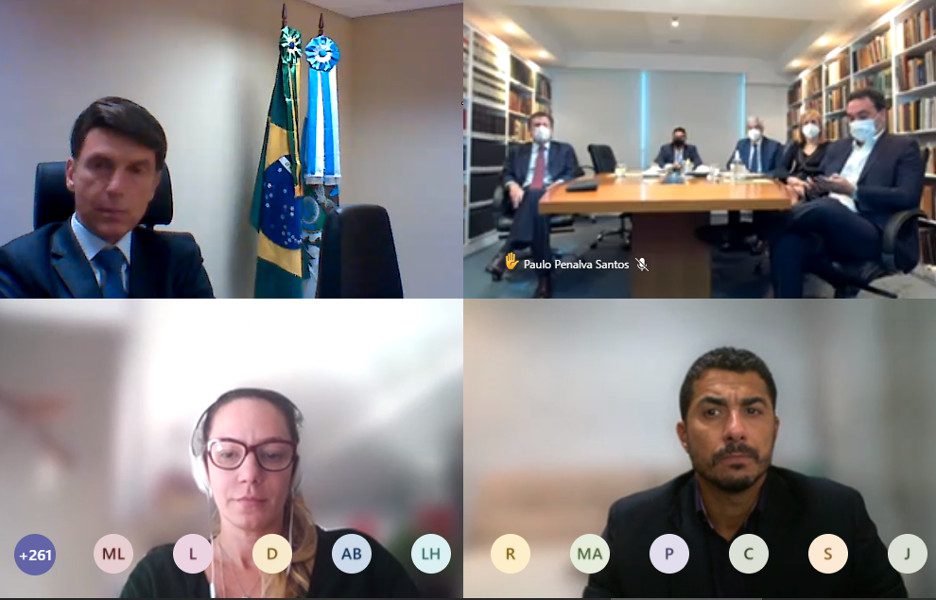

O leilão teve grande audiência, chegando a registrar 372 pessoas assistindo através da plataforma digital utilizada pelo Tribunal de Justiça do Rio de Janeiro.

Ás 15h42 o juiz do processo de recuperação da Oi, Fernando Viana, declarou vitoriosa a proposta de BTG e Globenet e encerrou a sessão. Nem o administrador judicial da Oi, escritório AJWald, nem o promotor Leonardo Araújo Marques, do Ministério Público do Rio de Janeiro, se opuseram à homologação do resultado.

A proposta

A proposta vencedora foi exatamente aquela feita pelo BTG em abril. Ou seja, o negócio vai movimentar R$ 12,9 bilhões, entre pagamentos em dinheiro, troca de ações, pagamento de dívidas e incorporação da Globenet à Infraco. Os fundos do BTG ficarão, ao cabo de toda a transação, com 57,9% das ações da Infraco. Com isso, o valor de firma da unidade alcançou os R$ 22 bilhões.

A proposta vinculante do banco inclui pagamento de parcela primária na data do fechamento do negócio, de R$ 3,27 bilhões. Também de parcela secundária de R$ 6,51 bilhões – que serão divididos em três parcelas anuais, mas podem ser antecipadas até dezembro de 2022, a critério da Oi. No ato desses pagamentos serão transferidos 51% do capital social da Infraco para o banco.

O negócio envolve ainda o pagamento de uma parcela primária adicional, 90 dias após o fechamento e integralização de novas ações ordinárias, representativas de 7,2% do capital votante da Infraco. Por essa fatia, a Oi receberá R$ 1,618 bilhão.

A proposta também reestrutura a dívida da Oi com a Globenet, de quem contrata trânsito submarino. A Oi deve R$ 3,74 bilhões à Globenet. Dessa dívida, R$ 1,32 bilhão será pago em 2022, e R$ 2,42 bilhão em 2023. Depois, a Infraco passa a pagar anualmente valores à Globenet. Serão US$ 252 milhões em 2025, US$ 274 milhões em 2026, US$ 257 milhões em 2027 e US$ 278 milhões em 2028. Em 2028 termina o contrato de uso de capacidade “take-or-pay” (em que a empresa tem de pagar mesmo sem utilizar) da Oi com a Globenet.

A expectativa de pessoas a par das negociações é que o negócio seja aprovado por Anatel e Cade ainda neste ano, por volta de novembro ou dezembro. E que a Infraco esteja operacional, sob novo controlador e nova direção a partir de janeiro. A empresa deve ter, entre os integrantes de seu board, Amos Genish, que fundou no passado a GVT, empresa vendida à Telefônica Vivo, operadora da qual foi presidente.

A RJ da Oi

A Oi entrou em recuperação judicial em 2016, com uma dívida acima de R$ 65 bilhões. Desde então, vendeu edifício, torres, data centers, a unidade de telefonia móvel e, agora, a de fibra óptica. A empresa deve encerrar o processo de recuperação judicial ainda este ano, conforme decisão do juízo da recuperação.

Ao fim e ao cabo do processo, como já explicou o CEO da companhia, Rodrigo Abreu, a Oi terá como ativos a Oi Client Co, que reunirá os atuais clientes fixos e se concentrará na venda de banda larga, terá os clientes de telefonia fixa da concessão, a divisão de clientes corporativos, e a participação da Infraco.