Brisanet vai faturar R$ 1 bilhão em 2022, estima a S&P Global

S&P Global classifica dívidas da Brisanet, Unifique, America Net e Triple Play como de baixo risco.

A empresa de classificação de risco S&P Global divulgou relatório com a classificação de risco das dívidas da Brisanet. Nele, diz que a operadora nordestina apresenta pontuação brA+ para seus títulos de dívida, quinta melhor posição em uma escala com 23 possíveis notas, definidas do investimento mais seguro (AAA) ao risco total de calote (D).

A S&P compara o perfil de risco da Brisanet com o perfil dos ISPs regionais Unifique, America Net, Triple Play. Destes, a Unifique é a que tem melhor classificação (brAA-). É seguida por Brisanet e Triple Play, ambas com brA+. A America Net é considerada também um investimento seguro, embora um pouco menos, com nota brA.

De todos os grupos, o Triple Play é o mais alavancado, com maior dívida em relação à receita: 7,5x. Mas, segundo a S&P Global, o fato de haver um grande investidor por trás (o fundo Grain), diminui o risco de aporte nos títulos da empresa. O mesmo vale para a America Net.

Brisanet e Unifique não têm um grande fundo por trás, e o risco se baseia totalmente no desempenho operacional, prazos da dívida, juros contratados e perspectivas econômicas para o Brasil. A Unifique garante a melhor nota para seu risco entre os ISPs em razão da menor alavancagem entre todos: 2,3x.

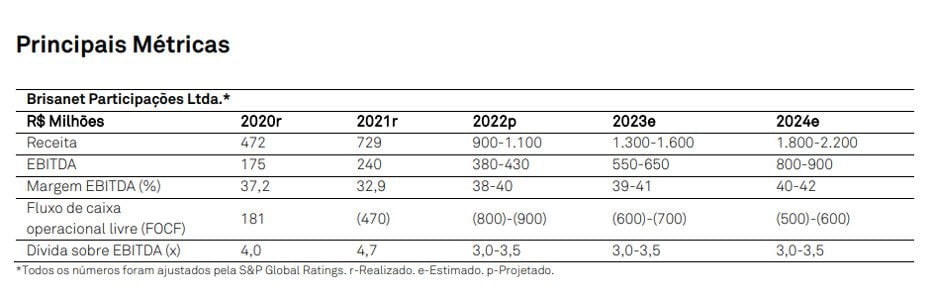

Já a Brisanet, que terminou 2021 com alavancagem de 4,7x, tende a se estabilizar entre 3x e 3,5x neste ano, observa a S&P. A empresa foi muito agressiva nos investimentos ano passado para garantir o crescimento orgânico no Nordeste. Teve, com isso, de sacrificar a rentabilidade, que deve ser recuperada este ano.

A S&P calcula que a Brisanet terá EBITDA (lucro antes impostos, juros, depreciações e amortizações) de até R$ 430 milhões neste ano. E vai crescer em 2023 e 2024, quando atingirá R$ 900 milhões. A margem EBITDA vai passar dos atuais 33% para 38% ao fim de 2022 e até 42% ao fim de 2024.

Ainda este ano, no entanto, a operadora vai realizar fortes investimentos, o que deve resultar em fluxo de caixa operacional livre negativo entre R$ 800 milhões e R$ 900 milhões. Essa métrica seguirá negativa pelos próximos anos, o que obrigará a Brisanet a ser assídua no mercado de dívida, mas como receitas e EBITDA vão crescer, haverá menor alavancagem.

“A expansão da rede exige investimentos expressivos em capital fixo (Capex), como observado em 2021, quando os

valores desembolsados superaram R$ 800 milhões. Apesar de projetarmos geração de caixa operacional positiva e crescente, o capex anual esperado da ordem de R$ 1,0 bilhão nos próximos anos, que incluem os investimentos iniciais em infraestrutura para o 5G, deverá continuar contribuindo para o fluxo de caixa livre negativo pelo menos até 2023. O plano de investimentos deverá ser financiado pelos recursos oriundos da abertura de capital, parte ainda estava disponível em caixa no final do primeiro trimestre de 2022, e por eventuais novas emissões”, diz a S&P.

O relatório completo está aqui.