Bemobi quer levantar até R$ 1 bi com abertura de capital

Desenvolvedora de clubes de aplicativos e jogos prevê início das vendas das ações no Novo Mercado da B3 a partir de 10 de fevereiro.

A Bemobi, responsável por serviços de clube de assinatura de aplicativos, pretende levantar R$ 1,01 bilhão com sua entrada na bolsa de valores brasileira. A empresa enviou hoje, 18, o prospecto detalhando preços das oferta pública de ações, que avalia suas ações entre R$ 17,60 e R$ 23,10, preço médio de R$ 20,35, portanto.

Conforme o documento, a expectativa é que R$ 966,51 milhões entrem no caixa da empresa após o IPO. O restante, R$ 45,54 milhões, serão distribuídos em comissões. Coordenam a oferta os bancos BTG Pactual, Morgan Stanley, XP Investiment Banking e Itaú BBA.

A previsão da empresa é iniciar a reserva de ações em 22 de janeiro, com término em 5 de fevereiro. A comercialização das ações começa na B3, no Novo Mercado, em 10 de fevereiro.

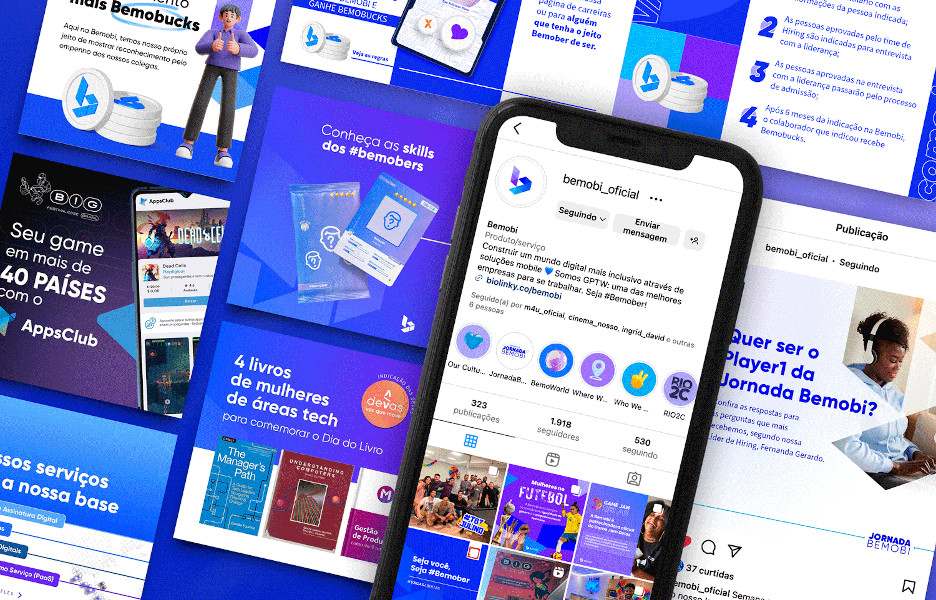

A empresa, que desenvolveu o serviço Apps Club, comercializa o produto em 37 países, através de parcerias com 70 operadoras móveis. A base de usuários “endereçáveis” é de 2,3 bilhões de pessoas. A empresa administra atualmente 34 milhões de assinaturas.

Conforme o prospecto, gerou receita líquida de R$ 222 milhões em 2019, e um lucro antes de impostos e depreciações (EBITDA) de R$ 85 milhões. Em 2020, até setembro, a receita líquida foi de R$ 177,8 milhões, e o EBTIDA, de R$ 67 milhões.

Além dos clubes de assinatura de apps e jogos, a empresa oferece serviços de microfinanças para clientes pré-pagos e serviços de mensageria, como anti-spam de chamadas. A empresa tem escritórios no Brasil, na Ucrânia, na Noruega e na Índia. Exceto pela Noruega, tem centros de desenvolvimento nestes países. Trabalham na empresa 260 pessoas.