Santini: Seriam as startups empresas pontocom?

Em 2018 as startups levantaram US$ 207 bilhões em investimentos, o maior percentual desde 2000, ano da ruptura da bolha das ponto.com. E mais de 80% das empresas que abriram capital em 2018 deram prejuízo, também maior percentual desde a ruptura da bolha.

*Por Eduardo Santini de Lucena

O termo startup sem dúvida alguma está na moda no mundo todo. Apesar de ser usado há décadas nos EUA, só a partir do advento da internet e sua bolha ficou conhecido no Brasil. Tratam-se de empresas que se propõe a criar novos modelos de negócios escaláveis, inovativos, que trabalham em um cenário de incerteza e, quando tem sucesso, criam disrupções nos mercados tradicionais.

Exatamente por trabalharem em um ambiente de incerteza essas empresas têm recebido especial atenção dos fundos de capital de risco, que tem feito cada vez mais investimentos nessas empresas. Mas esses novos modelos de negócios têm efetivamente criado valor?

Teoria dos Ciclos Econômicos

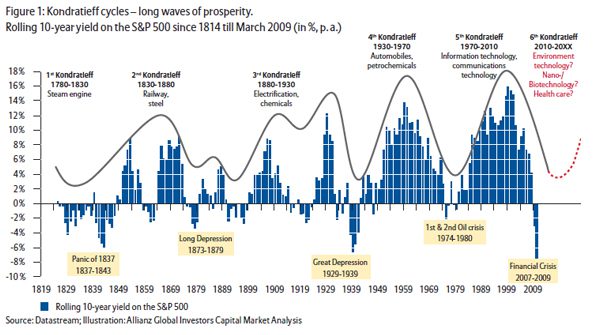

Seguindo a ideia de ondas longas da conjuntura, alguns institutos e analistas, utilizando séries de dados cronológicas maiores fizeram uma extrapolação do estudo do economista russo Nicolai Kondratieff e criaram seis ondas de prosperidade, seguidas de períodos de contração.

Essa extrapolação demonstra de maneira prática o comportamento das ondas ao longo dos séculos 19, 20 e início do século 21 e a chamada quinta onda (1970-2010), ligada à evolução exponencial da tecnologia da informação, das comunicações e da tecnologia, bem como uma possível sexta onda que impulsiona um possível novo forte crescimento.

Os ciclos são impulsionados normalmente por uma inovação disruptiva e, conforme essas inovações são assimiladas pela sociedade e o consumo torna-se comum, a taxa de crescimento começa a diminuir iniciando um processo recessivo com redução dos investimentos e diminuição da oferta de emprego.

Mas o que aprendemos com isso?

Entre os anos de 1994 e 2000 as bolsas de valores tiveram como destaque a forte alta dos preços de ações de empresas do setor de tecnologia.

Apresentadas ao mercado como empresas disruptivas e anticíclicas vinham atraindo cada vez mais capital, recebendo aportes de investimento sem limites.

O que se via nas bolsas de valores, em especial a NASDAq, era uma ascensão rápida do preço das ações de tais empresas em um grande movimento especulativo, levando investidores, na ânsia de auferir grandes lucros, a investir nas chamadas empresas ponto com (.com) sem utilizar os métodos tradicionais de avaliação dos ativos.

Esse movimento especulativo impulsionou a NASDAq que registrou à época 83% de aumento em seu índice, resultado das valorizações extremamente altas e inconsistentes de algumas ações.

Para se ter uma ideia o ano de 99 foi o que teve o maior número de fusões e aquisições, liderado principalmente por empresas de Telecomunicações, Internet e Tecnologia, recorde ( US$ 1,8 trilhões) só quebrado em 2019.

Em março de 2000 quando os primeiros resultados financeiros relativos às 1999 começaram a ser divulgados tornou-se evidente que os preceitos básicos de economia haviam sido ignorados pelas empresas de comercio varejista eletrônico. A premissa que graças à Internet e a inauguração de uma “Nova Economia” tudo que fosse ofertado seria consumido começou a se mostrar falsa. Maus resultados financeiros da maioria das empresas começaram a desmoronar o mito no “Get Rich Quick” (“Fique rico depressa”).

Aliado à corrupção corporativa, escândalos de adulteração de números em balanços, principalmente nos números relativos às dívidas das empresas, e uma desaceleração econômica provocada por seis aumentos na taxa de juros americana promovidas pelo FED (preocupações com a inflação nacional dos EUA), a NASDAq, ao longo do ano 2000 chegou perder 75% do seu valor.

Esse movimento provocou sucessivos desaparecimentos de empresas ponto com. Dessas, um quinto das que abriram capital em 1999 já não existiam mais em 2000. Em sua grande maioria não chegaram a conhecer lucro. Os números de falência eram cada vez mais numerosos.

Nem mesmo onze cortes sucessivos nas taxas de juros pelo Federal Reserve em 2001 e o consumo forte conseguiram reverter o quadro de perdas, ainda mais impactado pelo atentado de setembro.

Seriam as Unicórnios a Bolha da Vez?

O ano de 2020 começou com más notícias para algumas startups chamadas de Unicórnios, aquelas que possuem avaliação de preço de mercado no valor de mais de 1 bilhão de dólares.

O Softbank, um dos grandes investidores em Startups anunciou prejuízo trimestral puxado pelo seu fundo de investimentos Vision Funds. Empresas que estão em seu portfólio como WeWork e Uber tiveram perdas relevantes em seus valores de mercado.

Uber e WeWork sempre foram duas empresas inovadoras muito bem avaliadas dos Estados Unidos (CB Insights), sendo exemplos da tendência de fundos de capital de risco investirem cada vez mais em negócios voláteis, buscando retornos ainda maiores em longo prazo.

Segundo informações do banco, o Vision Fund investiu 70 bilhões de dólares em 88 empresas até o final de setembro de 2019, que juntas, segundo o fundo, valiam 77 bilhões de dólares.

Contudo, no ano passado, por exemplo, o fundo foi obrigado à injetar 10 bilhões de dólares para salvar a WeWork da falência após uma fracassada abertura de capital. Essa mesma empresa teve seu valor reduzido o que levou o banco a perdas de 8,9 bilhões de dólares e queima de caixa para sustentar suas operações, destruindo valor.

Segundo a avaliação do fundo, a imobiliária tinha no início de 2019 avaliação de mercado de 41,8 bilhões de dólares, que supera o PIB dos países abaixo da 116ª posição do ranking do PIB Nominal do FMI, o que inclui quase todos os países Africanos, além de países como a Estônia.

Em 2018 as startups levantaram 207 bilhões de dólares em investimentos, uma alta de 21% em relação ao ano anterior e o maior percentual desde 2000, ano da ruptura da bolha das ponto.com. Além disso, 2018 foi o ano dos mega deals, aqueles maiores de 100 milhões de dólares.

Por outro lado, mais de 80% das empresas que abriram capital em 2018 deram prejuízo, maior percentual desde a ruptura da bolha.

O que parece é que a maioria das startups não está gerando lucros, queimam caixa e ainda assim tem acesso a capital, mesmo que especulativo e volátil.

Um exemplo é o caso da Grow (Yellow + Grin), que mesmo tendo recebido mais de 222 milhões de dólares de investidores queimou todo o caixa e foi à falência.

Sem um modelo de negócios bem estruturado escalaram a operação sem dados concretos. Expandiram as atividades para diversas cidades sem ter ao menos uma operação lucrativa. Nunca se preocuparam com métricas comuns em planos de negócios como ROI, ROE e ROCE. Governança, nunca existiu!

Um ícone desse mercado que tem como característica queimar caixa é a Amazon, empresa que demorou anos para dar lucro. Hoje, vive se aproximando e se afastando do valor de mercado de um trilhão de dólares. Desde os tempos em que era apenas um portal de comércio, lá em 2000, um grande número de pessoas em sua derrocada. Mas o que distingue a empresa de outras startups? A resposta é simples, o poder de seu fundador em reinventar a empresa. Hoje, mais de 80% de sua receita e 2/3 dos lucros é advinda da sua divisão AWS (Amazon Web Services) que vende serviços de tecnologia (cloud, AI dentre outros).

Ao que parece todo esse movimento sobre Startups se assemelha muito com o que ocorreu com as empresas chamadas pontocom. As características das empresas são muito parecidas, sem modelo de criação de valor estabelecido de forma clara, ausência de estratégia, queima de caixa, valuation inflado, muito capital volátil especulativo e por fim, falta de construção de valor que a inovação deveria gerar segundo Kondratieff. Ao que parece, uma nova bolha se aproxima!

Essa visão parece estar em consonância com o artigo (“Unicorns, Cheshire cats, and the new dilemmas of entrepreneurial finance”) publicado por Martin Kenney e John Zysmanb da Universidade da California, Berkeley.

Nesse artigo os autores examinam 3 fatores fundamentais na formação do ambiente atual.

1 – custo reduzido, maior velocidade e facilidade de entrada no mercado devido à disponibilidade de software de código aberto, plataformas digitais e computação em nuvem

2 – crescimento no número de fontes de financiamento privadas incluindo sites de financiamento coletivo, fundos anjos, aceleradores, capitalistas de micro empreendimentos, capitalistas de risco tradicionais e, recentemente, até fundos de riqueza mútua, soberana e private equity – todos dispostos a avançar capital para jovens empresas não listadas

3- após 2013, houve um crescimento maciço no número de empresas privadas apoiadas em capital de risco denominadas “unicórnios” que possuem capitalizações de mercado superiores a US$ 1 bilhão, isto é, avaliadas de maneira heterodoxa.

Como resultante temos a facilidade da formação de novas empresas que, com a enorme quantidade de capital disponível podem suportar grandes perdas por algum período queimando caixa, desalojando as empresas tradicionais ou sobrepujando outras startups.

A visão de ruptura ou destruição criativa das ondas (Kondratieff) com criação de valor e expansão do PIB que resultaram em novas indústrias e criação de valor parece ter menor valia nesse caso.

*Eduardo Santini de Lucena é transformation architect da BIP – Business Integration Partners