Pistono, Stoenescu e Mussalem: Tendências pós-Covid-19 para fusões em telecom

Fusões e aquisições no setor de telecom podem ser rentáveis, mas é preciso analisar as negociações, além de aspectos legais, contábeis e fiscais.

Por Rafael Pistono, Barbara Stoenescu e Deborah Mussalem*

Os desafios trazidos pela pandemia transformaram a percepção da necessidade de soluções de tecnologia, que passaram de um “nice to have” para uma necessidade absoluta, impulsionando de forma significativa as atividades de fusões e aquisições (mergers and acquisitions – M&A, em inglês), e intensificando os movimentos de consolidação desse mercado no Brasil.

A tendência, que já se mostrava forte antes do COVID-19, tem se tornado realidade à medida que com a redução da intensidade da crise, as empresas estão voltando a direcionar novos projetos, recursos e esforços até então focados na manutenção do negócio.

Como resultado, o relatório elaborado pelo Portal Fusões & Aquisições registrou o crescimento do volume de operações de M&A de empresas de Tecnologia da Informação – TI e Telecom no Brasil.

De acordo com o estudo realizado pela ANATEL, em abril de 2021 o Brasil registrou 36,5 milhões de acessos em banda larga fixa. Do total, 14,3 milhões são provedores regionais.

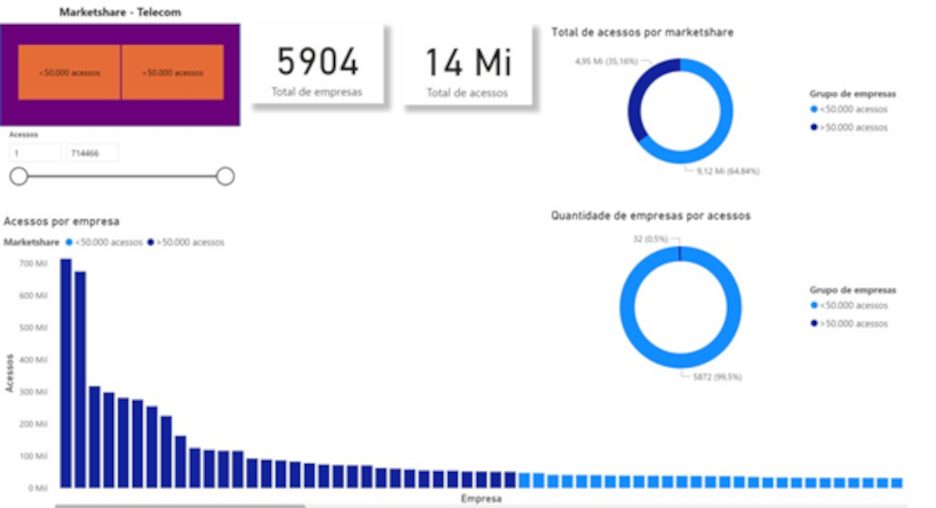

Neste gráfico, podemos representar 5.904 provedores que de clientes até 500, sendo assim, restando apenas 32 empresas tem mais de 50 mil acessos.

Sendo 5872 com menos de 10 mil acessos.

Uma grande parte dos provedores, são impactados por limitações de financiamento. Geralmente aportam o dinheiro do próprio negócio, ou seja, sem uma garantia real. Por isso, cumpre ressaltar a importância de estruturar o negócio em ambiente fiscal seguro e regulatoriamente em conformidade.

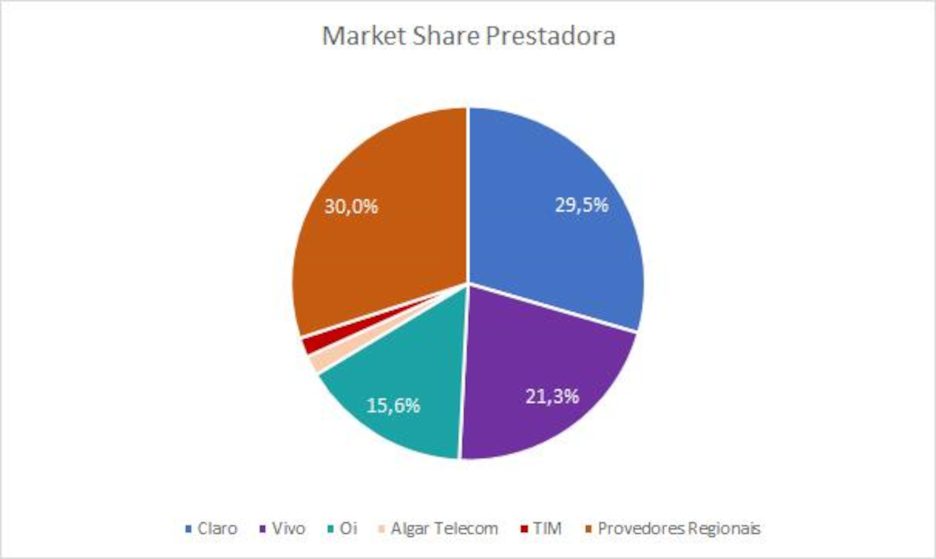

Em fevereiro de 2020, segundo a própria ANATEL, os Provedores Regionais já haviam assumido a liderança do mercado de internet fixa do Brasil, passando as grandes operadoras como Claro, Vivo e Oi:

- Provedores: 9.8 milhões de Acessos (30%)

- Claro S.A.: 9.636.912 Acessos (29,5% de média de participação do mercado)

- Telefônica Brasil (Vivo): 6.003.561 Acessos (21,3%)

- Oi: 5.087.077 Acessos (15,6%)

- Algar: 621.151 Acessos (1,9%)

- Tim S.A.: 595.554 Acessos (1,8%)

- Brisanet: 387.278 Acessos (1%)

- COPEL: 268.790 Acessos (abaixo de 1%)

Essas empresas, ao mesmo tempo em que juntas oferecem uma conectividade maior que as grandes operadoras, assistem a uma profusão de fusões e aquisições, principalmente entre elas. Entretanto, são frequentes indagações como: i) será que estão preparadas para realizar essas operações? ii) o que pode ser corrigido ou desenvolvido para não perder dinheiro, investimentos e negócios?

Telecom é um segmento complexo e custoso, porém significativamente rentável, de maneira que uma venda ou fusão, bem administrada, faz todo sentido e é uma decisão que deve ser pensada e avaliada. É preciso ter lógica, estratégia e contar com especialistas no assunto para tomar uma decisão assertiva. Antes de pensar em qualquer tipo de operação de compra ou venda é fundamental analisar importantes aspectos que impactam nas negociações, como aspectos legais, contábeis e fiscais.

É preciso ter claro qual é o motivo para negociar a empresa. Por que vender? Por que fundir? Por que comprar? É para minimizar uma possível concorrência? Existe dificuldade de sucessão familiar?

Além de ter acentuado a percepção da necessidade de soluções tecnológicas, a crise econômica gerada pela pandemia dividiu as empresas entre favorecidas e desfavorecidas, abrindo oportunidade para que as primeiras – os grupos capitalizados – pudessem “adquirir players e demais concorrentes por um valor significativamente inferior pelo que essas empresas seriam avaliadas em situações normais de mercado” (CHAVES, 2021), outro fator que contribuiu para o aumento das transações de M&A no País.

Nesse cenário, aposta-se, como fruto da necessidade de captação de investimentos para recuperação da economia, na eclosão das Special-Purpose Acquisition Companies (SPACs). Na tradução para o português, as Empresas de Aquisição de Propósito Específico, também conhecidas como “empresas do cheque em branco”, levantaram cerca de US$ 70 bilhões em capital e responderam por mais da metade de todas as ofertas públicas iniciais (initial public offering -IPOs, em inglês) dos EUA, com atuação importante no ramo da tecnologia. O modelo de investimento, pelo qual são criadas empresas exclusivamente para compra de outras empresas e ativos, sem que os investidores saibam em qual negócio seu dinheiro será

investido, já é bastante utilizado em outros países. No Brasil, o tema está em fase de consulta pública na Comissão de Valores Mobiliários – CVM.

De fato, estamos diante de uma nova economia, mas ela não elimina a priori a existência de parâmetros que há muito acompanham os processos de análise e qualificação de negócios. Os elementos levantados por meio da revisão tributária, por exemplo, impactarão na avaliação do valor da empresa, no processo chamado valuation. Ter os dados e valores fidedignos à realidade do negócio sempre em mãos é um ponto favorável, bem como um passo rumo à concretização de novos empreendimentos.

Normalmente, grandes grupos empresariais recorrem ao processo de M&A para adquirir empresas de menor porte. Já as pequenas e médias, cada vez mais, têm usado este tipo de operação para alavancar negócios e expandir mercados. Em todos os casos, uma revisão tributária é imprescindível.

Com base nessa breve premissa, conceitos como aproveitamento de ágio e goodwill são inerentes às combinações de negócios. O ágio é o “sobrepreço” pago na aquisição de determinada participação societária em razão da expectativa de rentabilidade futura do investimento.

Dessa forma, reitera-se a importância de se estar alerta a importantes aspectos na operação de aquisições de empresas e ativos, que podem trazer reflexos econômicos e financeiros diretamente relacionados ao resultado do negócio, sendo essencial o desenvolvimento de um planejamento estratégico que seja adequado e atento às exigências legais e de regulamentação do mercado de telecomunicações, bem como conduzir apropriadamente o processo de auditoria (Due Diligence em inglês), e estruturar a alternativa mais eficiente para a venda ou aquisição de participações societárias.

*Rafael Pistono é founder e sócio do PDK Advogados

*Barbara Stoenescu é especialista em telecomunicações

*Deborah Mussalem é advogada da área de Societário, Contratos e M&A do mesmo escritório