Fintechs devem buscar parcerias com startups de segurança cibernética

Lançamento de novos produtos financeiros exige reforço em segurança e proteção digital, afirmam especialistas; IA e blockchain devem contribuir para prevenção de fraudes

Responsáveis por grande parte das transformações do setor financeiro, as fintechs vão precisar, cada vez mais, do apoio de serviços de segurança digital para seguir inovando, de acordo com executivos à frente de empresas de tecnologia em finanças. Essa necessidade deve impulsionar a celebração de parcerias entre fintechs e startups especializadas em segurança cibernética, inclusive com o uso de Inteligência Artificial (IA) e blockchain.

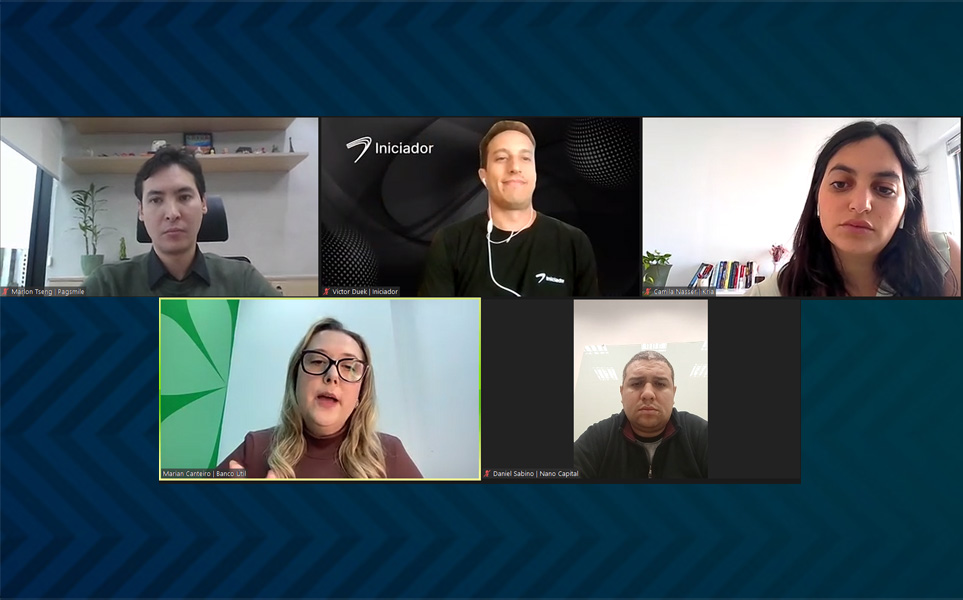

“Quando falamos em ecossistema de fintechs, temos um monte de startups – não necessariamente fintechs – lançando modelos de segurança para o nosso ecossistema. Para ter uma real revolução financeira, temos que contar com as startups de segurança”, afirmou Camila Nasser, cofundadora e CEO da plataforma de equity crowdfunding (investimento coletivo) Kria, em painel no Digital Money Meeting (DMM), evento realizado pelo Tele.Síntese, nesta terça-feira, 4.

Na avaliação de Camila, as empresas do setor financeiro precisam ser mais rápidas para acompanhar a atuação de golpistas. Nesse sentido, destacou o “potencial da IA para resolver problemas que hoje temos tido mais dificuldades para enfrentar”, citando o mapeamento de fraudes e a dinâmica de atuação de criminosos.

Marlon Tseng, gerente geral e cofundador da plataforma de pagamentos Pagsmile, ressaltou que o Brasil é o segundo país em que há mais fraudes no mundo, atrás apenas da China. Segundo ele, o sistema de fintechs pode se inspirar no tecnologia blockchain, que permite invalidar um usuário para todo o ecossistema de criptomoedas caso seja identificada uma operação irregular.

“A IA vai facilitar o processo de prevenção de fraude e análise de dados, incluído a diminuição dos custos, até porque é uma operação muito custosa”, indicou Tseng.

Segurança e novos produtos

Para o CEO da NanoCapital, Daniel Sabino, “a revolução das fintechs ainda está só no começo”, mas, em casos de fraudes financeiras, “o tempo de resposta tem que ser rápido, porque lidamos com o dinheiro alheio, que vem do suor e do trabalho das pessoas”.

Nesse contexto, Sabino apontou que, além de produtos nichados, as empresas de tecnologia financeira devem passar a trabalhar com personalização de serviços, com base no perfil de cada cliente. “O grande desafio dos próximos anos – seja com Drex, superapp, Open Finance, títulos de investimento – que vai fazer o mercado de capitais evoluir é trazer uma melhor visão em termos de oferta de produtos”, assinalou.

Na opinião de Vicot Duek, diretor de Negócios e sócio da Iniciador, plataforma de pagamento e dados via Open Finance, a economia atravessa um processo de “fintechização”, de modo que até mesmo empresas de outros setores estão criando bancos, contas e soluções de pagamentos digitais dentro de seus negócios, como operadoras de telecomunicações.

“Daqui para a frente, é olhar novos serviços e produtos para moldar um pouco mais o que o brasileira precisa, como acesso a crédito muito mais fácil e barato”, sugeriu.

Moderando o painel, a diretora executiva da ABFintechs e CEO do Banco Útil, Marian Canteiro, afirmou que o Open Finance será um “divisor de águas para, de fato, ocorrer a inclusão financeira”. No entanto, ponderou que “não adiante ter APIs se não tiver compliance” nas empresas do setor.